策划人手记:

进入2019年,保险行业持续推动重点领域问题整治,乱象得到明显遏制。对比去年同期的620张罚单、罚金超1亿元,今年上半年,监管机构针对保险业共开出374张罚单,罚金逾6000万元。可见,行业的处罚数量和罚款金额呈现双降,这表明保险业正在走上高质量发展轨道。据行业预测,下半年,保险行业乱象有望得到进一步遏制。

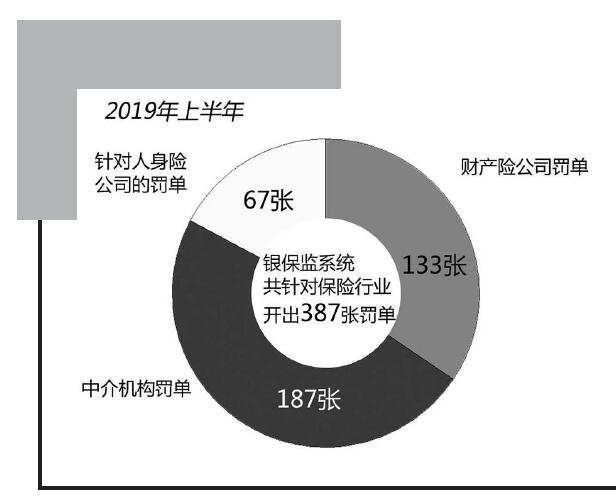

经过2019年上半年的集中整治,保险行业乱象得到明显遏制。据记者不完全统计,今年上半年,银保监会系统对保险业合计开出387张罚单,对保险机构及个人处罚金额超6000万元。对比去年同期的620张罚单、超过1亿元的处罚金额,可以发现,今年以来保险业罚单数量已减少近四成,处罚金额几近减半。

数据资料

就处罚原因来看,今年上半年,违规开展业务、编制虚假材料、销售误导、产品不符合监管规定等都是常见处罚原因。其中,编制虚假材料的相关违规占比最高,编制或者提供虚假的报告、报表、文件、资料相关违规的罚单累计超百张。而且,“朋友圈销售误导”也成为近几年来处罚中新出现的问题。

数据资料

上半年保险业共收罚单387张

记者在梳理中发现,上半年,针对财产险公司的罚单共计133张,总额达3063.4万元;针对中介机构(含保险专业代理机构和银行类保险兼业代理机构)的罚单总数187张,合计2341.56万元;针对人身险公司的罚单也有67张,累计罚金1101.6万元。

整体来看,上半年,银保监会共开具8张罚单,累计罚金150万元。在被处罚的公司中,包括华海财险、永诚财险和信美相互3家保险公司,以及太保安联健康、新光海航人寿、都邦财险、燕赵财险和长安责任5家公司,分别因为产品设计不符合监管要求、数据漏报、公司治理问题和偿付能力不达标等问题,被银保监会通报、开具监管函或采取行政监管措施。

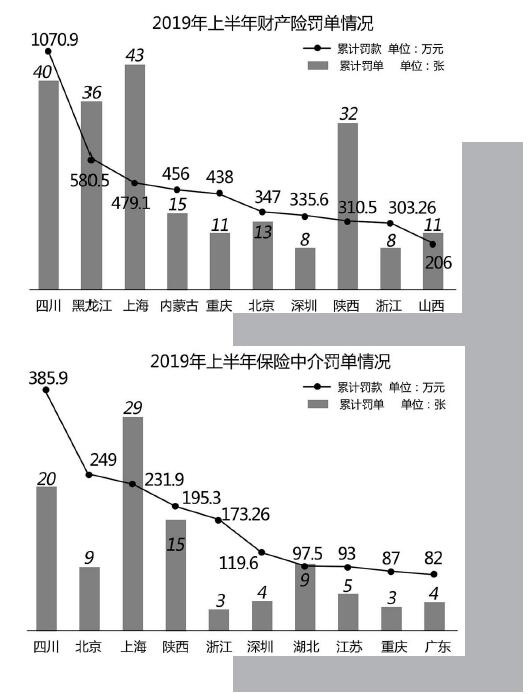

从罚单数量来看,上海、四川、黑龙江、陕西是受处罚最多的地区。其中,四川成为上半年累计收到罚单最多的地区,受处罚金额也高居榜首,达到1070.9万元。

具体来看,各地银保监局开出罚单排名第二的是黑龙江,罚金为580.5万元;上海排名第三,罚金为479.1万元;内蒙古排名第四,罚金为456万元;重庆排名第五,开出11张罚单且罚金高达438万元,平均每张罚单39.82万元,为上半年各地区之首。除此之外,北京、深圳、陕西、浙江、陕西五个地区的罚金也都分别超过200万元以上。

值得注意的是,上半年处罚较为常见的编制虚假资料、虚构业务套取费用等行为,不少发生在财险公司。近年来,车险行业竞争激烈,一些中小财险公司为了获取车险业务,只能用高昂的手续费从中介渠道中购买业务,但监管对车险手续费及佣金支出的比例又有所限制,一些公司铤而走险,通过虚构业务等方式,套取手续费,从而抢占车险市场。

近百家中介被罚超千万元

今年上半年,从保险中介被罚原因来看,主要集中在:拒绝或妨碍监管检查、编制提供虚假材料、财务数据不真实、聘任不具有任职资格的高管人员、未按规定制作客户告知书、利用业务之便牟取非法利益、未经许可从事对应的保险中介业务等。

值得一提的是,今年上半年,共有7家保险专业中介被罚超过50万元(含50万元),分别为:四川宝瑞保险销售(以下简称“宝瑞销售”)、四川普惠保险代理、北京华夏保险经纪、江苏智慧领航保险代理、升华茂林保险销售、正龙(北京)保险经纪、重庆海沛汽车保险代理。

其中,上半年被处罚金最多的宝瑞销售,罚金达到81万元。四川银保监局下发的处罚函显示,2015年至2018年,其存在六项违规行为,基本囊括了保险中介被罚主要原因。具体包括:聘任不具有任职资格的高管人员、未按规定报告股权变更事项、分支机构临时负责人任期超过3个月、利用业务便利为他人牟取不正当利益、委托未持有本机构发放的执业证书的人员从事保险销售以及编制、提供虚假报告、报表、文件或者资料。

除上述保险中介之外,深圳美臣泰平保险经纪、陕西鑫宇保险代理、华康保险代理、北京恒荣汇彬保险代理、上海广汇德太保险代理、广东鼎智保险代理等公司被罚均超过40万元。此外,不少保险中介收到了监管的警告处罚,也有部分保险中介被责令停业、高管被撤销任职资格等。

监管提示夸大收益三类诱导宣传

与往年不同的是,今年上半年共有4家险企因“朋友圈销售误导”被罚,这也是近几年处罚中较为少见的。

今年以来,随着监管部门加大对营销人员在微信朋友圈等自媒体平台发布虚假营销信息的处罚力度,已有数家险企因朋友圈销售误导受到处罚。

1月28日,工银安盛山西分公司收到的罚单显示,经查,工银安盛山西分公司银保部制作并使用含有夸大产品收益、利用停售进行虚假宣传内容的课件,使用对象为参加沙龙讲座的特定人群。时任工银安盛山西分公司银保部副经理游某某利用微信朋友圈,向不特定人群发送夸大保险产品功能的信息。由于违反相关规定,工银安盛山西分公司被责令改正并被罚款6万元,游某某被罚款1万元。

1月29日的一份罚单显示,2017年,人保寿险资阳中支保险销售从业人员吕某、鲁某某因在微信朋友圈转发了含误导内容的自媒体文章,分别被罚款1万元;另一家中型险企山西分公司银保客户经理段某通过两个微信交流群向银行工作人员、朋友、客户等人发布夸大保险产品收益的信息。该公司山西分公司被罚款6万元,银保客户经理被罚款1万元。

去年6月,银保监会就发布了《关于加强自媒体保险营销宣传行为管理的通知》对相关风险进行提示。就朋友圈销售误导频发的原因,银保监会表示,当前,包括互联网、应用程序、博客、微博客、公众账号、微信等在内的自媒体平台已成为保险公司、保险中介机构以及保险从业人员展示公司形象、推介保险产品、介绍保险服务、普及保险知识、宣传保险理念的重要渠道。但由于自媒体渠道参与门槛低、发布主体多、信息审核弱、转发传播快,已成为保险销售误导、不实信息传播的高发领域,严重损害保险消费者合法权益,埋下大量保险消费纠纷和群体性事件风险隐患。

为避免消费者受到朋友圈销售误导,银保监会于今年1月8日在发布的《关于防范利用自媒体平台误导宣传的风险提示》中曝光了三大类典型手法:一是饥饿营销类,宣传保险产品即将停售或限时销售,如使用“秒杀”“全国疯抢”“限时限量”等用语;二是夸大收益类,混淆保险产品和其他固定收益类理财产品,如发布“保本保息”“保本高收益”“复利滚存”等;三是曲解条款类,故意曲解政策或产品条款,如宣称“过往病史不用申报”“得了病也能买”“什么都能保”等。(肖扬)

1.凡本网站注明“文章来源:武汉市地方金融工作局”或“文章来源:武汉市地方金融工作局网站”的所有作品,其版权属于武汉市地方金融工作局及其网站所有。其他媒体、网站或个人转载使用时必须注明:“文章来源:武汉市地方金融工作局”或“文章来源:武汉市地方金融工作局网站”。

2.凡本网站注明“文章来源:***”的所有作品,均转载、编译或摘编至其他媒体,转载、编译或摘编的目的在于传递更多信息,并不代表武汉市地方金融工作局或武汉市地方金融工作局网站赞同其观点或对其真实性负责,如涉及作品内容、版权和其他问题,请在30日内与本网联系,我们将在第一时间删除内容!其他媒体、网站或个人转载使用时必须注明文章来源,并自负法律责任。